これから投資を始めたいと思っている投資初心者の方向けに投資資金の捻出の仕方から少額投資で始められるおススメ商品を紹介した記事となります!

かえるです🐸

もうすぐ、ボーナスの時期ですね。

このボーナスを利用して投資を始めようと思っている方もいるはず・・・

そんな方に向けてこれから投資を始めようと思っている方に向けて投資資金の作り方と

おススメ商品をご紹介していきたいと思います。

このボーナスを利用して投資を始めようと思っている方もいるはず・・・

そんな方に向けてこれから投資を始めようと思っている方に向けて投資資金の作り方と

おススメ商品をご紹介していきたいと思います。

私が推奨する投資方法は下記の通りです。

上記の推奨投資方法に即した形での少額投資の始め方の方法のご紹介となります!

では、順を追ってご説明します。

- 貯蓄体質を身に付けよう

- 生活防衛資金を蓄えたあとに投資をすべき

- 配当重視の投資スタイルとすべき

- 積み立てNISAやiDeCoを活用すべき

- 投資信託やETFを中心に購入すべき

- 配当金は必ず再投資する。

- 投資金額3万円

- 投資金額5万円

- 投資金額10万円

貯蓄体質を身に付けよう

投資を始めるにしても、投資をするための資金を毎月の給料から捻出しなければなりません。いまでこそ、毎月株を購入出来ていますが、以前は、まったくと言っていいほど貯金が出来なかった人間でした。

今では、半年で100万円の貯金が余裕で可能です。

その実例を↓記事でご紹介しています。合わせてお読みください。

あくまで、一例でありますが、固定費の見直しで現状の家計を大幅に改善できるはずです。投資資金を捻出するためにもまずは、家計の改善と貯蓄体質づくりを行いましょう!

生活防衛資金を蓄えたあとに投資をすべき

皆様は貯金はされていますか?

この生活防衛資金とは、例えば収入がなくなったとしても生活が当面は出来るだけの資金の事を言います。貯金とはちょっと意味合いが違うかも知れませんが、投資を始める前に、この生活防衛資金を用意しましょう!

投資は余剰資金で行うべきであります。生活費を使ってまで投資をすべきではありません。きちんと生活防衛資金を作り余剰資金で投資を行いましょう。

配当重視の投資スタイルとすべき

本業をやりながら、株の売り買いで利益を上げるとなると、毎日チャートを眺める必要があります。本業を行いながらそんな時間はありませんね。

また、株価が気になり本業への支障が出そうですし・・・

大損した後では仕事のモチベーションも上がりません。

一方で配当重視の投資であれば、配当金を貰う事のみ集中すればよいので、日中にチャートを眺める必要も無いですね。このように時間の節約となり、配当金であれば再現性も高いのです。以上から配当重視の投資とすべき理由です。

積み立てNISAやiDeCoを活用すべき

積み立てNISAとiDeCoに関しては以前↓記事にしています。

双方とも節税効果が高く、通常株からの利益に関しては20%の税金が発生しますが、積み立てNISA・iDeCoであれば税金がかからないのです。つまり、節税効果が非常に高いのが特徴ですね。

投資信託やETFを中心に購入すべき

投資初心者であれば、個別株よりも投資信託やETFの購入をおススメします。

詳細はもちろん違いますが、基本的にはファンドマネージャーに投資をお願いし、お金を預ける(購入)することで投資・運用をしてくれるというものです。

詳細はもちろん違いますが、基本的にはファンドマネージャーに投資をお願いし、お金を預ける(購入)することで投資・運用をしてくれるというものです。

特に金融商品にもよりますが、数百の銘柄から構成されており、倒産のリスクが避けられます。例えば、1社に全力で投資をしていたとして、その会社が倒産してしまった場合資産がなくなってしまいますね。

このように倒産リスクを避けられるのです。

このように倒産リスクを避けられるのです。

また、ファンドマネージャーでより良い銘柄へ自動で売買を行ってくれるのです。つまり極論何もしなくても良いのです。

ほおっておいても運用できる実に初心者向けの商品でありますね。

配当金は必ず再投資する。

ロナルド・リード氏という人物の実例を↓記事にしました。

言葉で説明する必要もないですね。

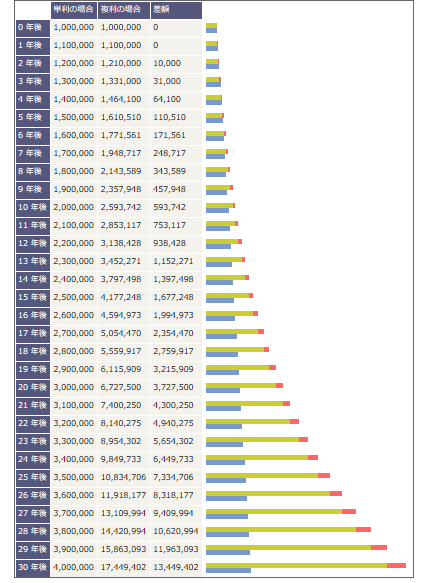

複利で運用した場合圧倒的に資産が増加している事が分かります。不用意に配当金を利用せず必ず再投資して資産を増やしましょう!

前置きが非常に長くなりましたが、重要なポイントは投資資金の捻出です。資金がなければ投資も出来ないですからね。何とか投資資金を生み出しましょう。では上記の投資スタイルを念頭に置いた上でどういった商品へ投資をすべきでしょうか?

毎月の投資金額毎にご説明します!

投資金額3万円

結論としては、全額積み立てNISAへ投資です。

毎月3万円の投資金額である場合は選択肢は限られてしまいます。私が月3万円しか投資資金がなかった場合は素直に全額を積み立てNISAへ投資するでしょう。

では、どんな商品が良いかというと

積み立てNISA

前回、iDeCoのお勧め商品で紹介したラインナップですね。積み立てNISAの上限は3万3千円となっています。

3万円あれば、ほぼ満額積み立てNISAを利用することが出来ますね。

3万円あれば、ほぼ満額積み立てNISAを利用することが出来ますね。

投資金額5万円

結論としては、全額積み立てNISA+iDeCo

先ほどの3万円よりも2万円追加で投資が可能ですね。

これにより積み立てNISAで満額で投資+iDeCoで2万円程度投資をすることが出来るようになります。

これにより積み立てNISAで満額で投資+iDeCoで2万円程度投資をすることが出来るようになります。

特にiDeCoに投資することが出来るようになると、節税効果も増大します。

お勧め商品としては

積み立てNISA

投資金額10万円

10万円の投資資金となると非常に選択しが広がりますね。

今の私の状況とほぼ同じでしょうか。

今の私の状況とほぼ同じでしょうか。

ちなみに私の場合はNISAで2万円+iDeCoで1万円+ETF(個別株)に5万円+暴落時に向けた貯金2万円程度となっています。積み立てNISAを満額投資したほうが良いことは理解できていますが、どうしても再配当のサイクルを速めたく2万円におさえています・・・

お勧め商品としては

積み立てNISA

・SPYD、VYM、VOO、HDV

高配当個別株

・BTI、MO、T、O、SKT

高配当個別株(暴落時購入推奨)

・PFF、ARCC、BIZD、HYG

さて、如何でしょうか?これからの時代、投資は必須のスキルと思います。複利を生かすには早めに投資を始めることがおすすめです。是非、この機会に投資を初めてみてはどうでしょうか?手数料業界最安のSBI証券がおすすめです。

または、まずは、手軽に投資を始めたいという方はTポイントで投資ができるSBIネオモバイル証券もありだと思います!

毎月の給料の中から投資資金の捻出の方法から、目指すべき投資スタイルの説明そして、その投資スタイルに属した金額毎のおススメ金融商品をご説明しました。

これから投資を始めようと思っている方、ボーナスを無駄使いせず、生活防衛資金なり、投資資金にしてはどうでしょうか?

効率よく投資をすることで自分自身の将来を切り開きましょう!

では、引き続きよろしくお願いいたします!